Всички отправни точки за инвестиции в злато

Сполетялата ни финансова криза накара не само специалистите в областта, но и обикновените простосмъртни да търсят нови алтернативни начини, ако не за увеличаване, то поне за запазване на собствения капитал.

Търсенето на решение за управлението на спестяванията неминуемо минава през мисълта за инвестиции в нещо, което не е подвластно на инфлацията и, чиято стойност не само, че не пада, но дори може да се покачи в моменти, когато всичко се срива и то в световен мащаб. Такова решение би могло да е златото, влязло в употреба под формата на пари още през 560 година пр. Хр. и гарантирало просперитета на хиляди поколения.

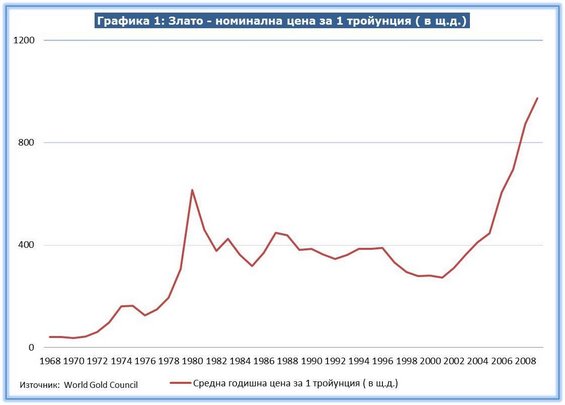

С кратки прекъсвания човечеството е използвало форма на златен стандарт (пари, изработени от злато или обезпечени със злато) чак до 1971 г., когато доларът официално престава да бъде гарантиран с ценния метал. Дотогава на практика номиналната цена на метала е била контролирана от правителствата и е била постоянна в течение на десетилетия.

И тук възниква въпросът: защо в сегашната ситуация металът увеличава своята стойност в книжни пари, при условие че вече не стои зад никоя широко разпространена валута?

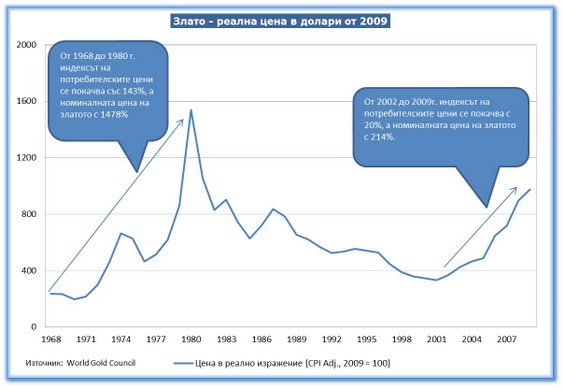

Вероятно защото златото е физически измеримо, трудно може да бъде унищожено, лесно се складира, бързо ликвидно е и, за разлика от акциите, облигациите и обикновените книжни банкноти, предлагането е ограничено. Тези свойства правят златото привлекателно, ако се очаква инфлация над 4-5% годишно. В такива периоди исторически цената на златото е била свързана обратнопропорционално с движението на цените на акциите, облигациите и дори недвижимите имоти. Eдин от малкото, но сериозни минуси на инвестирането в злато е това, че то не носи никакъв текущ доход, нито може физически да расте, а има разходи за съхранение.

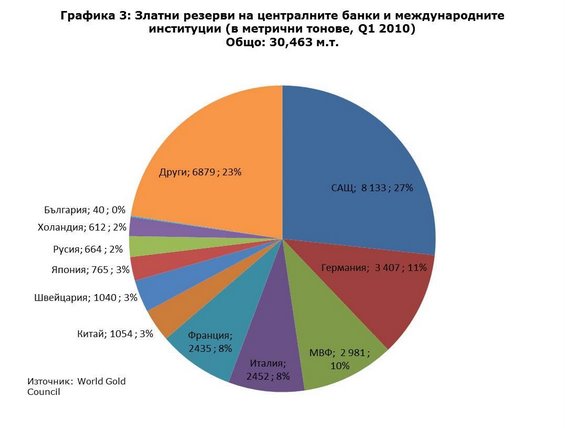

Всъщност около една пета от златото в целия свят се съхранява именно в резервите на централните банки, в това число и на Международния валутен фонд, а богатството на една държава се измерва и по критерия „притежание на количество злато“.

Всъщност около една пета от златото в целия свят се съхранява именно в резервите на централните банки, в това число и на Международния валутен фонд, а богатството на една държава се измерва и по критерия „притежание на количество злато“.

Как тогава да вложим нашите обезценяващите се пари в злато?

Първи вариант

Директно купуваме метала под формата на монети, слитъци или кюлчета и го съхраняваме до момента, в който решим да го продадем.

За да направим такава пряка инвестиция, трябва да имаме основни познания за теглото и чистотата на посочените златни изделия. Прието е теглото да се измерва в унции, като 1 унция се равнява на 28,3495 грама. Обикновено борсите обявяват цена за трой унция, равнозначна на 31,1035 грама.

Чистотата на инвестиционното злато (пробата) може да бъде 22 или 24 карата, които са гарантирани по международен стандарт.

Златните монети също се разделят на два вида: инвестиционни – изработени изцяло отинвестиционно злато, – и такива снумизматична стойност. Сред най-популярните инвестиционни монети са Австралийско кенгуру, Виенска филхармония, Американски орел, Канадски кленов лист, Британия, Кругерранд, Киви и др. Всички те са с чистота 22-24 карата. Понастоящем тези монети се предлагат у нас от БНБ, ПИБ, Общинска банка, Банка Пиреос България и Райфайзенбанк, като цените са обявени и на сайтовете на банките.

Каратът е мярка за чистота на златото от древни времена. Един карат съответства на 1/24 от теглото на чистото злато. Така чистото злато е 24 карата. В европейските щампи по-често се използва марка за чистота на златото за 1000 единици тегло.

Така пръстенът от 14 карата е изработен от сплав в съотношение 583 единици злато и 417 единици други метали. По европейските щампи той е с чистота 0,583, а чистото злато от 24 карата е с чистота 0,999.

На този сайт е представен удобен калкулатор, който позволява да се изчисли пазарната стойност на златото, вложено в бижута.

В момента например, пазарната стойност на златото, вложено в 14-каратов пръстен, тежащ 1 грам, е 26,38 щатски долара. Така можете да определите и каква част от цената, която плащате за пръстена, се дължи на изработката.

Монетите са много по-удобни за съхранение и продаване от кюлчетата, които може да тежат и по 1 килограм, но пък за разлика от монетите, са винаги по 24 карата.

Инвестиционното злато е снабдено със сертификат от производителите и има предимство да е освободено от всякакви данъци, мита и aкцизи. Много е важно този сертификат да се изисква и да се съхранява заедно с метала, за да може при евентуална продажба да се установи лесно произхода и качеството на пробата.

Значително по-висока е цената на монетите, представляващи интерес за нумизматите. Подобни емисии предлагат основно банките, включително българските. Не може да не споменем родните „Георги Димитров“ емисия 1965 г., „120 години Министерски съвет“ емисия 1999 г. и др., които за жалост не са много познати и трудно могат да бъдат пласирани в чужбина. В такъв момент е добре да се обърнем към някой от публичните фондове и инвестиционните посредници, като например Avarae Global Coins, чийто менажер – Noble Investments – е единственият монетен дилър, листван на Лондонската борса, а основната им оперативна компания – нумизматиците AH Baldwin & Sons – изкупува и продава монети от цял свят.

Освен в монети и кюлчета, можем да инвестираме и в златни слитъци – правоъгълни късове злато, маркирани с данни за тегло и чистота на метала. В този ред на мисли, златните бижута (купувани от бижутери) не са изгодна инвестиция – плащаме не само теглото на материала, но и доста скъпата изработка. Но пък можем да си купим слитъци или кюлчета във вид на медальони. От предлагането на пазара ясно се вижда, че потреблението е високо.

Така например Първа Инвестиционна Банка предлага слитъци-медальони с декоративна стойност от серията icOns SKINS, изработена по мотиви от модата и поп-културата. От серията SKINS се предлагат и кюлчета-медальони с тегло около 10 грама, представляващи плочки с релеф и от кожите на леопард, зебра, кралскакобра, крокодил и риба-скат, с копринена верижка и бижутерска закопчалка.

В България кюлчета 24-каратово злато може да се намерят и оформени като медальони-сърца, с изображението на Богородица, на Свети Георги, с флорални или с други мотиви. Обикновено те са с тегло от 1 до 10 грама. Ако пък търсим кюлчета с познатата ни от филмите класическа форма, то в българските банки можем да си купим веднага такива с тегло от 1 до 100 грама. За по-големите размери е необходима предварителна заявка и малко време за доставка от производителя.

В България кюлчета 24-каратово злато може да се намерят и оформени като медальони-сърца, с изображението на Богородица, на Свети Георги, с флорални или с други мотиви. Обикновено те са с тегло от 1 до 10 грама. Ако пък търсим кюлчета с познатата ни от филмите класическа форма, то в българските банки можем да си купим веднага такива с тегло от 1 до 100 грама. За по-големите размери е необходима предварителна заявка и малко време за доставка от производителя.

Ако все пак сме достатъчно надъхани да излезем от България и да се справяме със сложната дейност сами, има варианти за покупка на злато онлайн чрез специализирани уебсайтове. Най-известните от тях са: goldmoney.com, bullionvault.com, kitco.com и e-gold.com. Те предлагат възможността не само да придобием златото чрез тях, но и да осигурят съхранение в Ню Йорк, Лондон или Цюрих.

Преди да се обърнем към тях, трябва да проучим какво количество злато стои зад конкретния сайт, доколко стойността му е регламентирана и какво се прави, ако възникне някакъв проблем. Когато купуваме или продаваме злато, борсите обявяват цени купува/продава. Може да се случи маржът между двете да е и над 10-15%. Един важен минус на този подход, спрямо директното физическо притежание, е, че все пак носим риска на съответната компания, предлагаща услугата, включително регулаторен. При почти невероятния, но не и без исторически прецеденти, сценарий на национализация на златото и среброто, е много по-лесно да опазим директно притежаваното от нас злато.

Всъщност в България най-голямото неудобство не е как да се сдобием със злато и как да го съхраняваме, а на кого и как да го продадем.

В момента нито една от банките, предлагаща инвестиционно злато, не предоставя услуги по обратно закупуване. Така продажбата се оскъпява значително. Заложните къщи и бижутерски магазини не предлагат добра изкупна цена.Така, освен ако не бързаме много, или трябва да изнесем и да продадем златото в чужбина, или да го изтъргуваме по интернет. Най-близката дестинация в чужбина, в която има активна търговия със злато, е Виена. Има много начини за търговия със злато директно през интернет, включително като го обявим за продажба на някой от големите сайтове за онлайн аукциони. Но рискът от работа с недобросъвестни партньори е голям, а разходите за доставка от и до България – високи.

Ако онлайн търговията не ни притеснява, на сайта bullionpage.de винаги има актуална информация за това кой какви монети или кюлчета търгува (предимно в Европа), и на каква цена.

С бабините жълтици е и по-сложно

С бабините жълтици е и по-сложно

Независимо дали жълтиците са пробити, защото са били част от наниз, или пък са в перфектен вид, задължително е да ги проверим при специалист. В интернет също има нумизматичните каталози и е удачно да разгледаме изображенията им и там, за всеки случай. А може да се заровим и в архива на световните аукционни къщи. Току-виж се окажем притежатели на съкровище.

90% от жълтиците в България, предавани от поколение на поколение, са турски или арабски. За да имаме поне бегла представа за годината, през която са сечени, трябва да се опитаме сами да я разчетем върху монетата. Това можем да направим, използвайки Уикипедия. Дори и да не владеем английски език, тук може да намерим съответствията на числата между различните бройни системи.

След като сме датирали годината по арабския календар, трябва да намерим съответствието и според грегорианския с калкулатор за преминаване. Работещ вариант за преобръщането е al-islam.com. Приблизителната разлика е около 580-590 години, като трябва да имаме предвид, че и годината в ислямския календар е с продължителност 354 дни.

Така например ако върху монетата сме разчели 1223 г., това означава, че по нашия календар тя е от 1809 г. При турските монети се изписва годината на началото на управление на съответния султан и годината от неговото управление, при която е сечена монетата. За да изчислим точно, трябва просто да съберем двете числа и пак да използваме калкулатора за преминаване от единия календар в другия.

Друга тънкост е, че в специализираните каталози се търси по изписаната, а не по изчислената годината. Ако вече сме наясно, че монетата не е скъпа, нумизматите ще я откупят на цената на вложеното злато + 10%. Ако все пак искаме да я продадем като материал, то просто влизаме в някое от златарските ателиета или магазини. На витрината на почти всеки има табела с надпис „Днес изкупуваме злато на ... лв.“ Към момента изкупната цена е 30 лв. на грам 14-каратово злато или към 25% по-ниско от текущата борсова цена.

За да избегнем сложнотиите и разходите, свързани с директното притежание и търговия със злато, може да се използва и

Втори вариант

Купуваме обезпечени със злато ценни книжа.

Плюсовете са, че придобиваме акционерен дял, в компания, която може да финансира дейността си чрез дълг, да изплаща дивидент, да развива нови залежи, да добива и други метали и т.н.

Минусите са, че тези фирми имат сложни структури или могат да използват финансови инструменти, с които да увеличават риска от инвестицията. Например, ако добивна компания използва дълг, и цената на златото поскъпне, стойността на нейните акции ще се увеличи много повече от цената на златото. Със същата сила обаче е вярно и обратното.

Втората възможност е да закупим специално удостоверение, че в дадена точка на света – Австралия, Канада или другаде – има наше злато на склад. За да се избегне прането на пари, подобни покупки са поименни.

При този вариант отпада съхранението в банков трезор и плащането на такса за услугата, но пък има такси и маржове на банката. В България подобна услуга предлага Райфайзенбанк. Тук обаче ние нямаме пряк контрол върху няколкото монети, които можем да продадем когато поискаме или да запазим за поколенията. Ние поверяваме спестяванията си на играчите на световните борси и се доверяваме на тях.

Трета възможност е да купим дялове в ETF–фондове, които физически закупуват и съхраняват златото за нас. Най-големият такъв фонд e SPDR Gold Shares, който се търгува с тикер GLD. Този фонд е основан от World Gold Trust Services, LLC, изцяло дъщерно дружество на World Gold Council. Последното от своя страна е нестопанско сдружение на компании, добиващи злато по цял свят.

Трета възможност е да купим дялове в ETF–фондове, които физически закупуват и съхраняват златото за нас. Най-големият такъв фонд e SPDR Gold Shares, който се търгува с тикер GLD. Този фонд е основан от World Gold Trust Services, LLC, изцяло дъщерно дружество на World Gold Council. Последното от своя страна е нестопанско сдружение на компании, добиващи злато по цял свят.

Към момента златните резерви на GLD са в размер на 1 291,77 метрични тона или повече от тези на Централната банка на Китай. Всъщност, от Графика 3 може да се види, че само четири държави и МВФ разполагат с по-голям златен резерв. Това е добър начин за непряка инвестиция в злато, тъй като както рисковете, така и разходите за управление на фонда са сравнително ниски.

Накрая, за да обобщим, ще отсечем, че ако очакваме по-висока световна инфлация през следващите години, инвестицията на част от спестяванията ни в злато не е лошо решение. Въпреки че в България пазарът е още недобре развит, възможности има. Нужно е само да отделим нужното време и усилия да изучим тънкостите. Иначе, за цялостното управление на спестяванията все още е в сила съветът ни да се избягват депозити със срочност над 1 година.

Вход

Вход  Влез чрез Facebook

Влез чрез Facebook  Регистрация

Регистрация

Наблюдател написа:

Преди повече от 14 години

Около 30-35%, по спомен, е за бижута. Повече от половината от това е в арабските страни и в Индия. Често като форма на спестяване. Ако те тръгнат да продават е възможно търсенето да спадне и златото да поевтинее.

Наблюдател написа:

Преди повече от 14 години

Ако инфлацията обаче остане под 5-6%, златото може значително да поевтинее. На практика от 1981 за повече от 20 години само поевтинява. От тогава се качва, но и сега не е стигнало реалните цени от началото на 80-те.

Освен това, като всяка суровина има тенденция да поевтинява поради факта, че се добива все по-ефективно (дългосрочно всички суровини поевтиняват в реално изражение поради този факт - при селскостопанските това е е най-явно), а при доста консумацията се задържа поради нови технологии (колите от '70 спрямо сегашните са били 2-3 пъти по неикономични). Е, това се отнася най-малко за златото, защото основното му потребление е като инвестиционен продукт. А и е логично това да се обърне когато някоя суровина като петрола тръгне да свършва и следващата алтернатива все още е прекалено скъпа.